目次

トレードで利益を出せるために絶対必須な5つの基礎知識

トレードで必要なスキル(知識)をまとめると、

①相場心理(大衆心理)

②ダウ理論

③水平ライン

④ボリンジャーバンド(移動平均線)の使い方

⑤マルチタイムフレーム分析の仕方

となります。

では一つずつ順を追って確認していきましょう。

①相場心理(大衆心理)

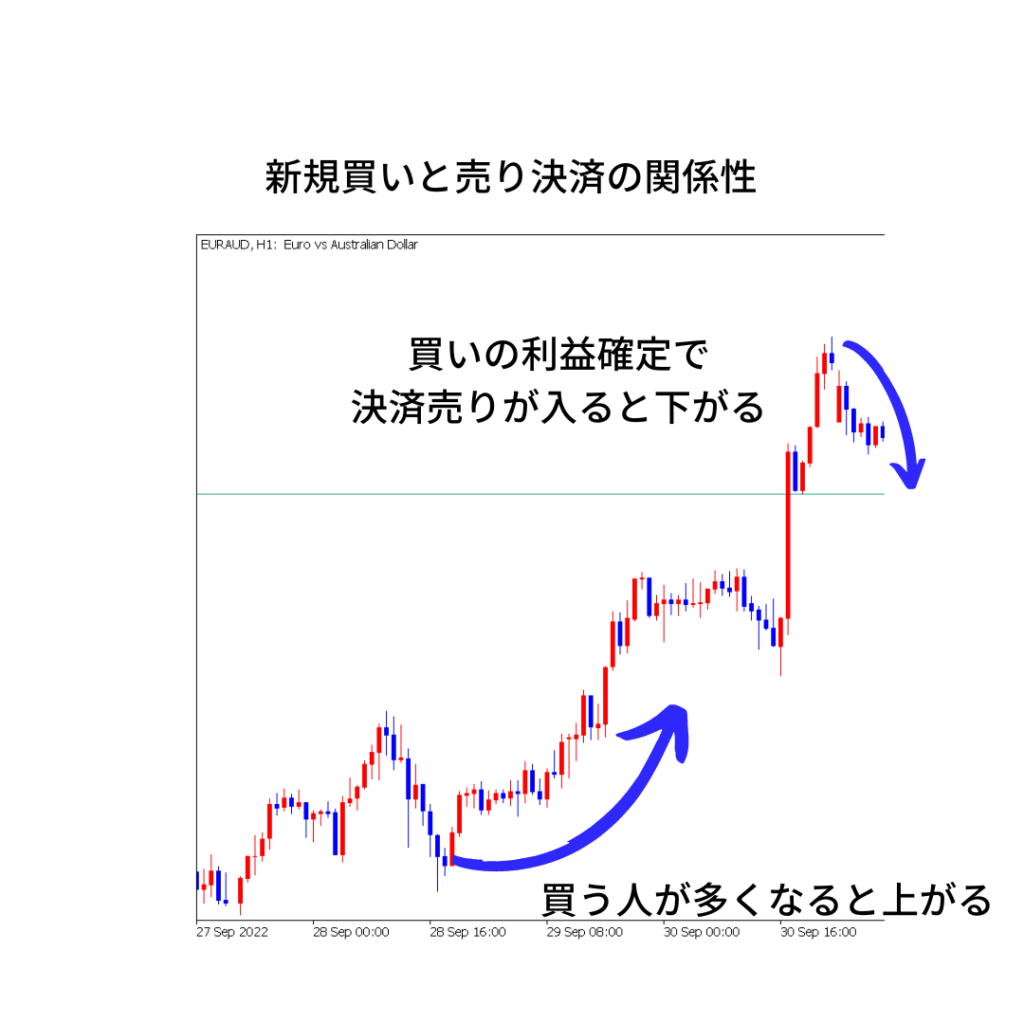

そもそも、価格が波打つのは、

市場参加者が買ったり、売ったりすることが原因です。

買う人が多いと価格は上がり、売る人が多いと価格は下がる。が原則です。

買っている人は、必ず決済をするのですが買いの決済は売りになります。

逆に売りの決済は買いになります。

要するに「買ったら、売る」「売ったら、買い戻す」ということです。

ここで絶対に押さえないといけないのは、

買いエントリーをした人の利益確定も損切りも売り決済で手放します。

売りエントリーをした人の利益確定も損切りも買い決済で手放します。

また買いエントリーをしている人の中でも、含み益を抱えている人と含み損を抱えている人の2種類がいます。

同じように売りエントリーをしている人の中でも含み益を抱えている人と含み損を抱えている人の2種類の計4種類の人がいます。

では、ここで買いエントリーしている人で含み益を抱えている人は、利益を最大限に伸ばしたいと考えています。

しかし、価格が下がってきたらどうでしょうか?

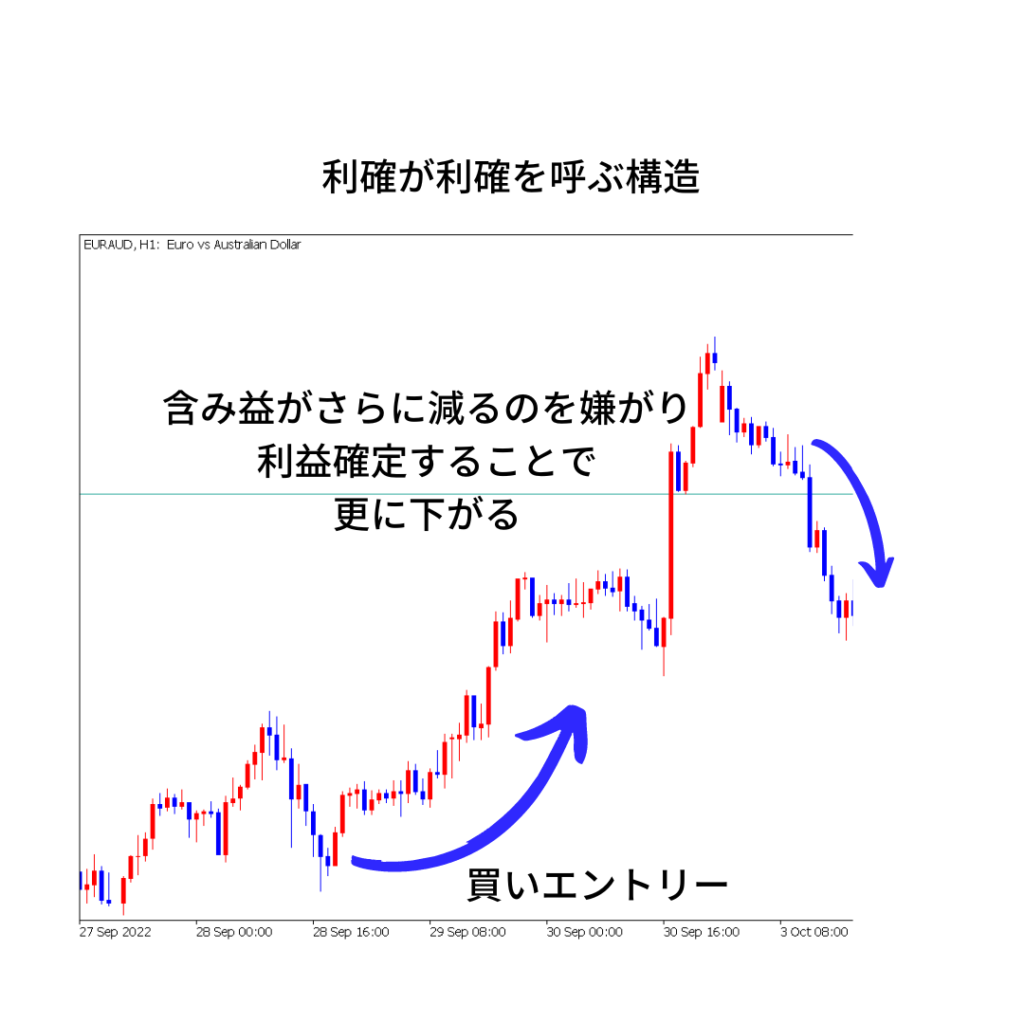

当然含み益が減ってしまうので、利益確定をしようという動きが働きます。

そして、利益確定が入ると、買いの決済売りが入りさらに価格が下がるのです。

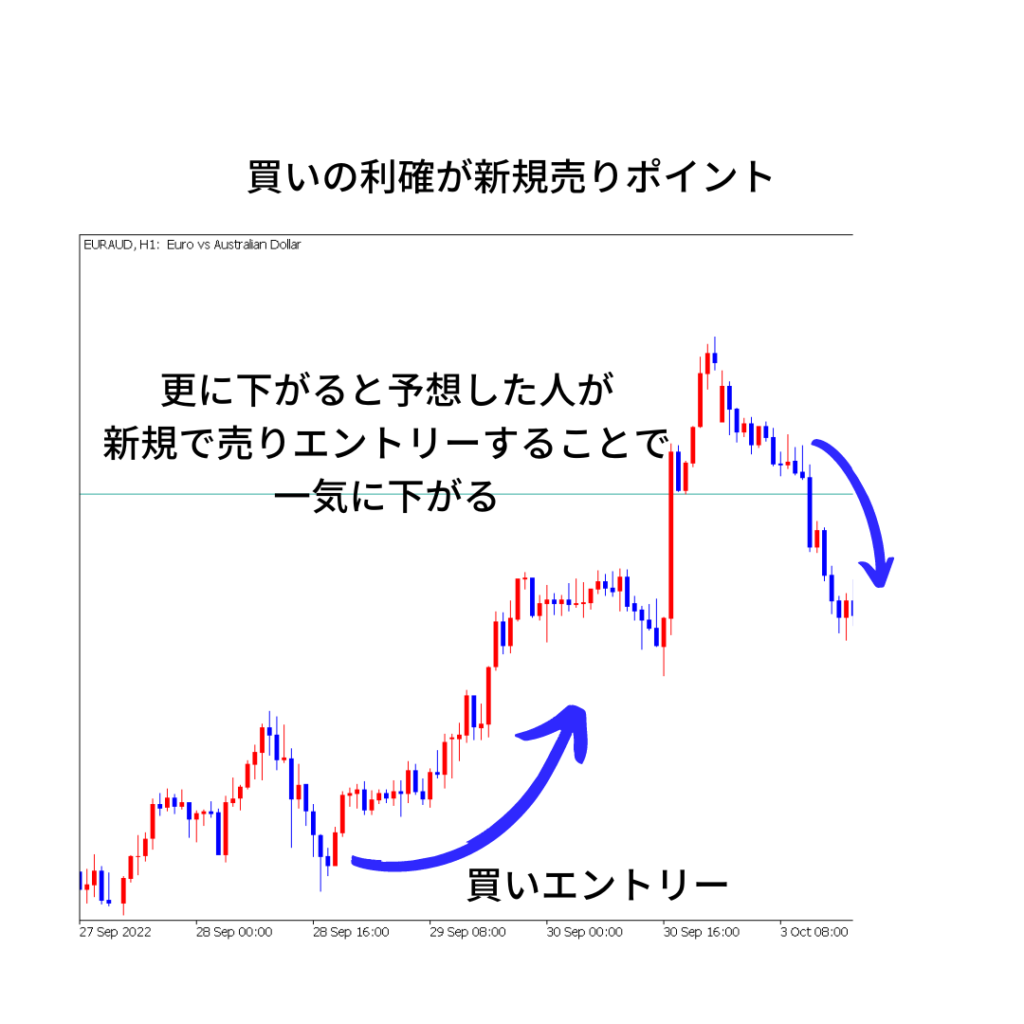

買いの決済売りが入ったポイントで、さらなる決済売りが入ると予測した人が新規売りでエントリーしてくると更に下がっていく。

この現象が、大衆心理です。

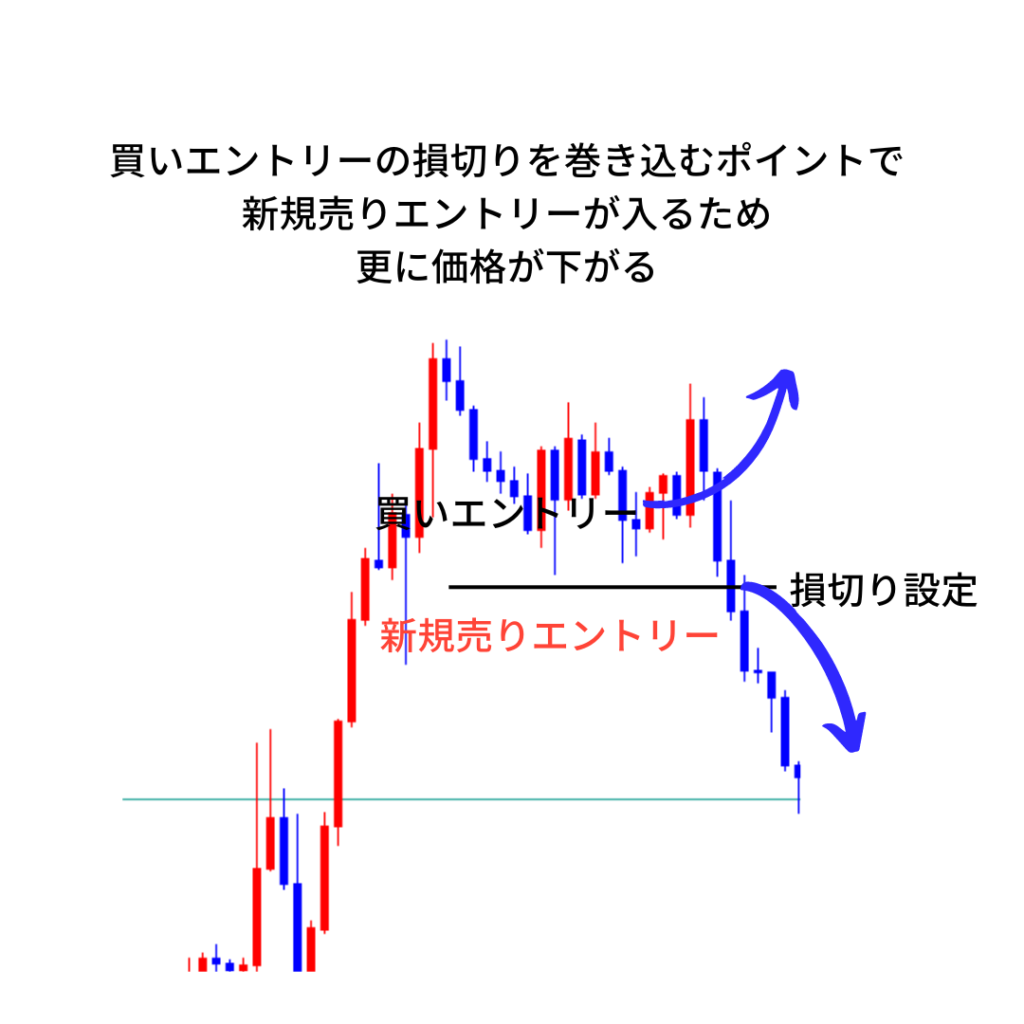

次に、買いエントリーしていた人が損切りになる場合はいかがでしょうか?

買いエントリーした人が利益確定できずに損切りされた場合、損切り=売り決済なので、結果的に価格は下がります。

その損切りを巻き込むと予測した人が新規売りエントリーをしてくるので

更に下がっていきます。

このような形で、大衆心理によってチャートは動いていくのです。

新規で売りエントリーを考える場合は、

①どこの価格で買いポジションを持っている人の利益確定が入るか?

②どこの価格に買いポジションを持っている人の損切りを設定しているか?

を考えて利益確定が入るポイントまたは損切りを巻き込むポイントでエントリーをしていくことが、予測通りのチャートの動きになっていくのです。

では、どこに利益確定を置き、どこに損切り設定をおくのが基本かということが問題になってきます。

次は、利益確定場所と損切り位置について見ていきましょう。

②ダウ理論

どこで、利益確定を置き、どこを損切りを置くかの原則は、ダウ理論に基づいて作られています。

そもそも、ダウ理論とは

法則①:価格はすべての事象を織り込む

法則②:トレンドは3種類ある

法則③:トレンドは3段階ある

法則④:平均は相互に確認される

法則⑤:トレンドは出来高でも確認できる

法則⑥:トレンドは明確な転換サインが出るまで続く

という6つの法則に基づいて作られています。

ダウ理論はもともと株式相場で使われていたものなので、FXにおいて法則⑤については市場が大きすぎ、出来高に影響されにくいため法則⑤以外の法則が大切になります。1つずつの考え方は別途記載しますが、

特に利益確定、損切り位置に関係する法則⑥について見ていきましょう。

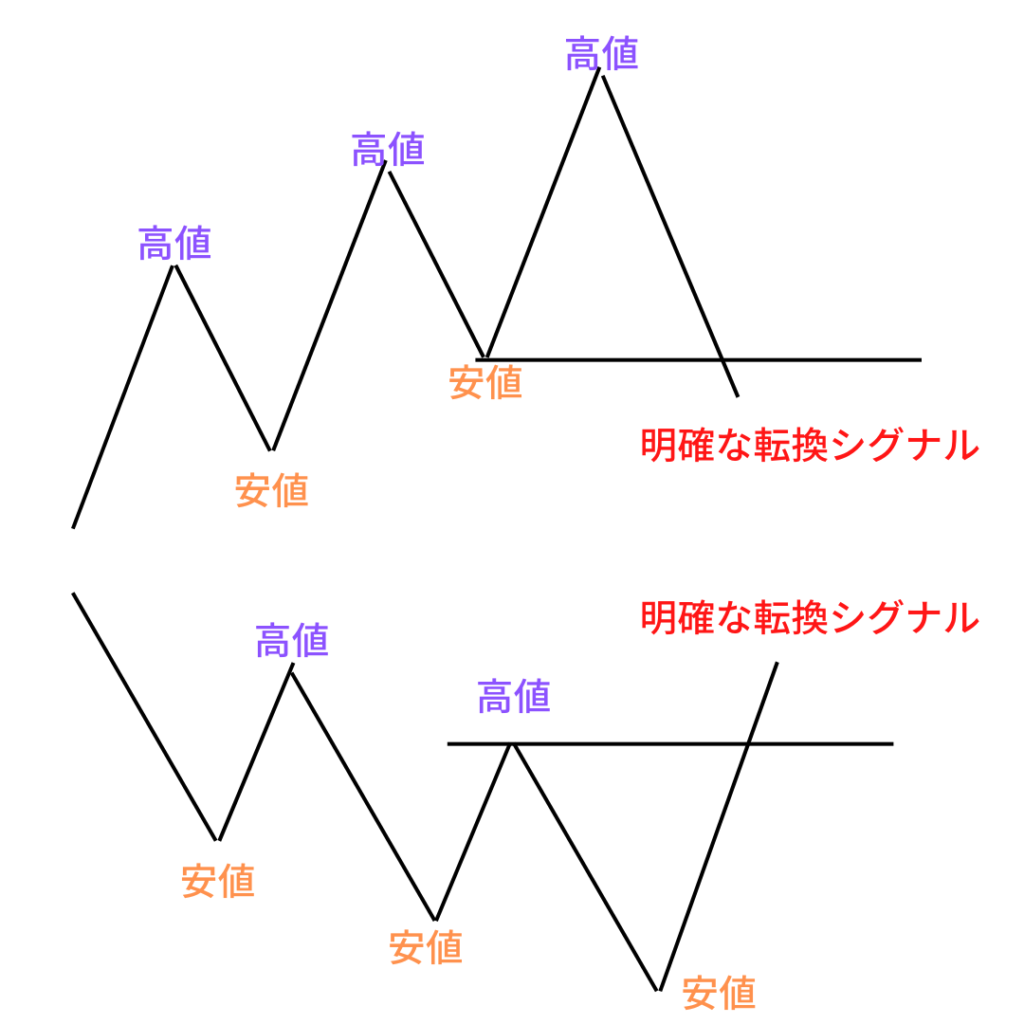

法則⑥は、「トレンドは明確な転換サインが出るまで続く」ということは、明確な転換サインが出ればトレンドは終わることを意味します。

明確な転換

=上昇トレンドの場合、安値の切り下げ

=下落トレンドの場合、高値の切り上げ

を表します。

それを理解している人は、

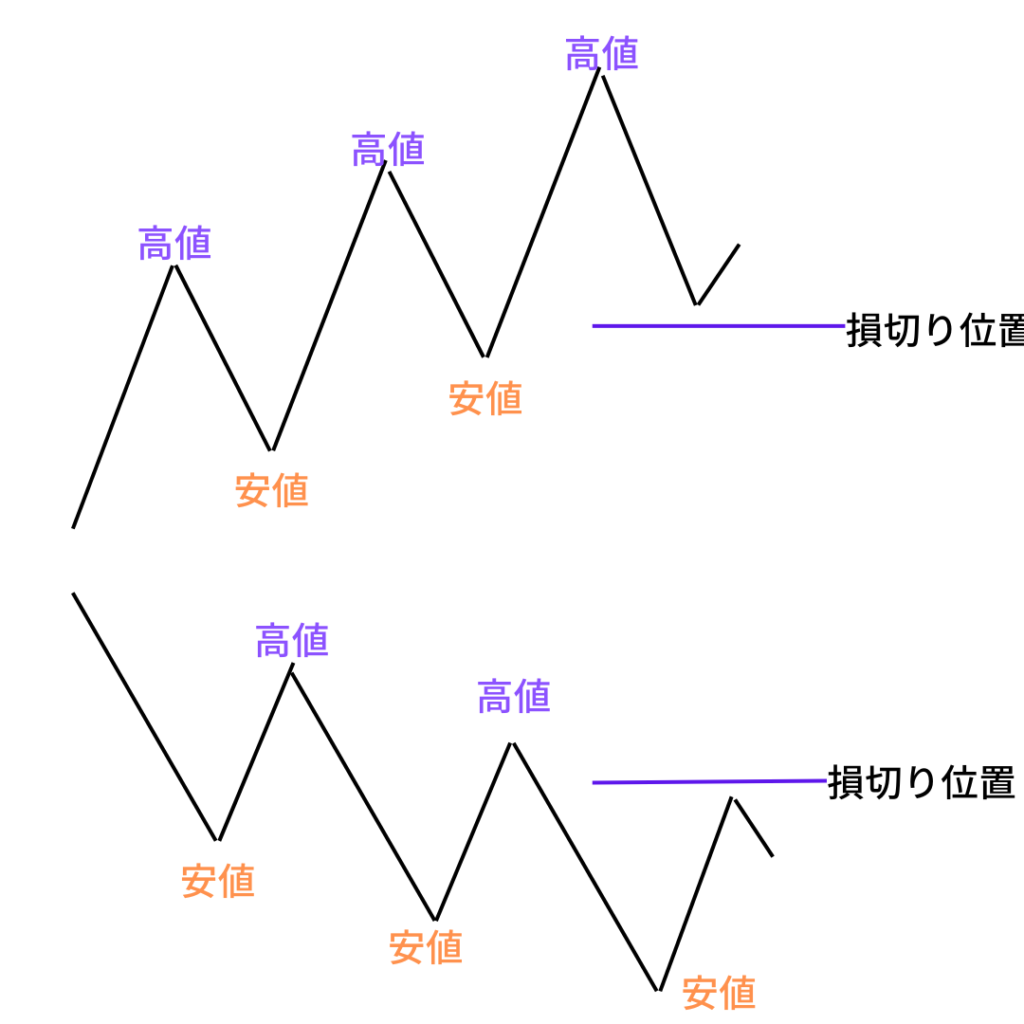

損切り位置は、

「買いの場合は直近の安値」

「売りの場合は直近の高値」

に置くのです。

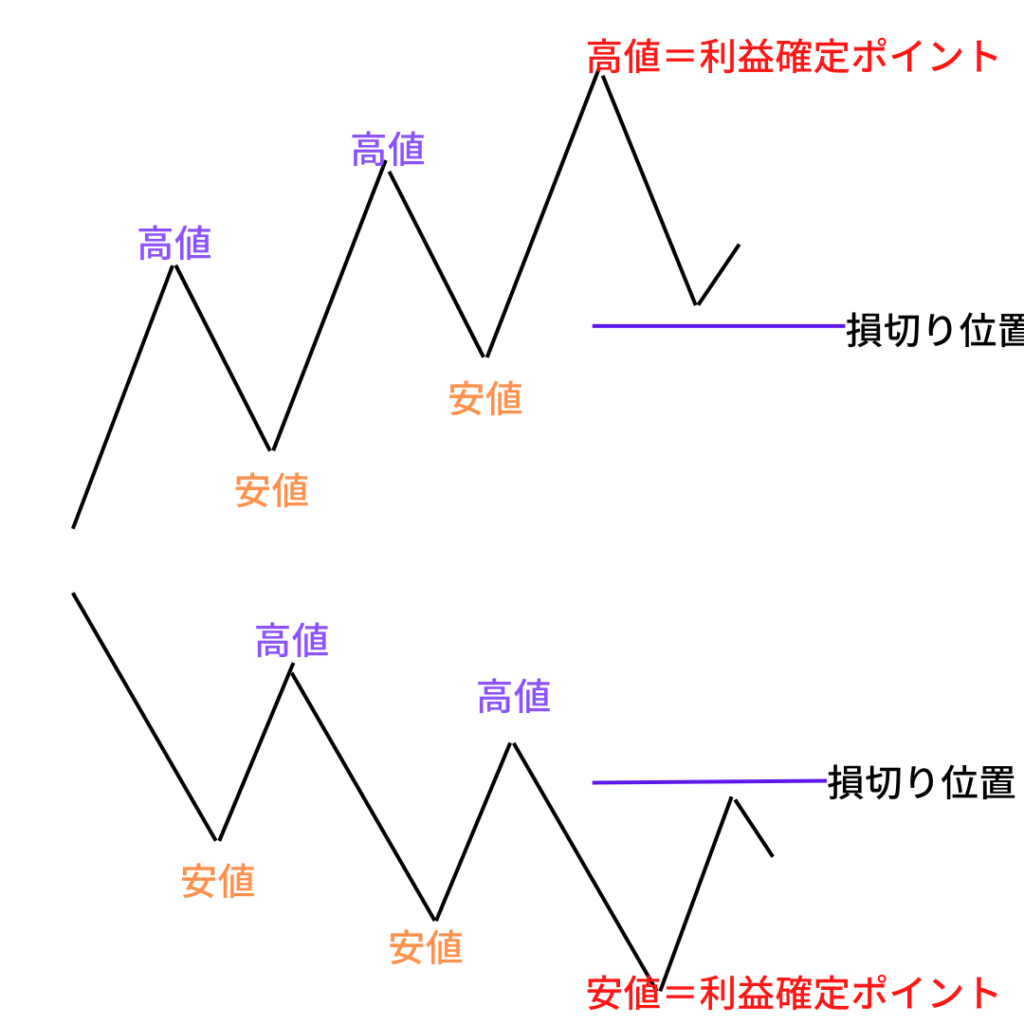

それでは、利益確定はどうでしょうか?

利益確定は、明確なシグナルがない限り、トレンドが継続するため、

「上昇トレンドの場合、高値を抜けていく」

「下落トレンドの場合、安値を抜けていく」と考えています。

なので、最低でも直近の高値または安値までは上がっていくだろうということで

最初の利益確定ポイントは直近高値または安値付近になるのです。

ということは、

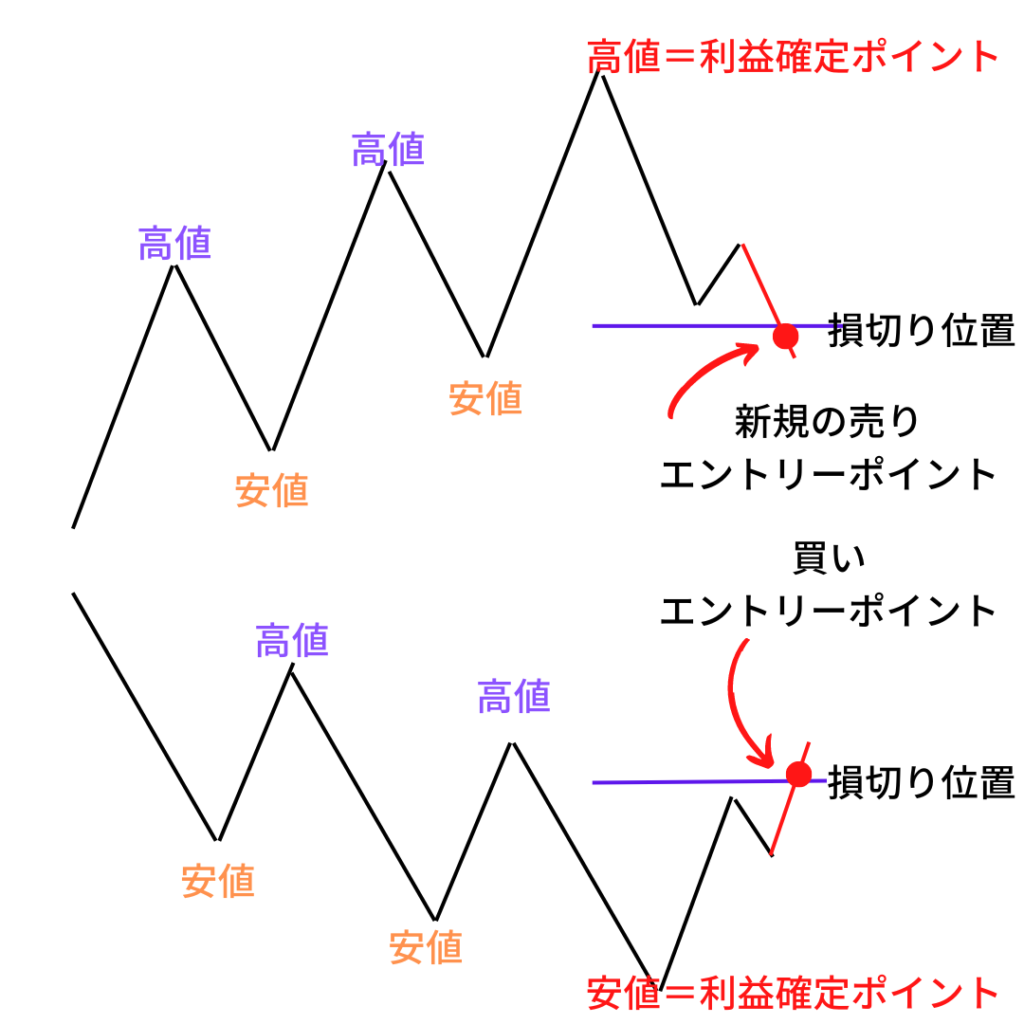

利益確定ポイントまたは損切りポイントがわかってくると、新規のエントリーポイントがわかってくるということになります。

買いポジションを持っている人の損切り位置=新規の売りエントリーポイント

売りポジションを持っている人の損切り位置=新規の買いエントリーポイント

になります!

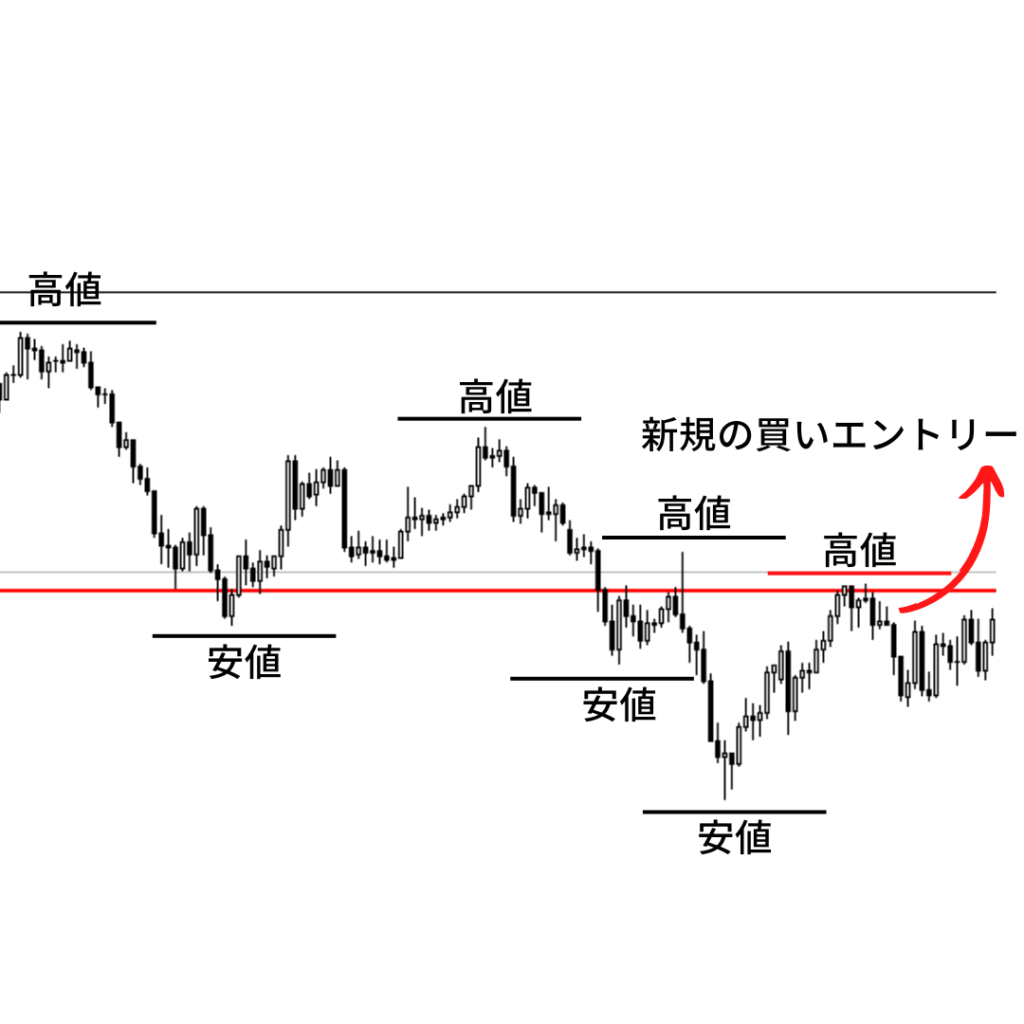

では実際のチャートで見てみましょう。

高値切り下げ、安値切り下げとダウ理論が継続した後、高値を切り下げずに切り上げたポイントが新規の買いエントリーポイントになります。

そのときの損切り位置は高値と高値の間の安値のポイントになります。

③水平ライン

ラインを引く目的は、トレーダーが気にしている価格をあぶりだすために引きます。

ラインには、大きく分けて、トレンドライン(チャネルライン)と水平ラインがありますが、トレンドライン(チャネルライン)は、引き方によってズレが起きてしまいます。逆に水平ラインは価格に対してラインを引くのでズレが生じにくいです。ズレが生じる=トレーダーが気にしている価格もズレるということになるので、優先順位として大切になるのは、水平ラインになります。

水平ラインを引くコツは、何度も止まっているポイントに引くことです。

水平ラインにも大きく分けると、3つあります。

サポートライン=下から上に止まっているライン

レジスタンスライン=上から下に止まっているライン

サポレジライン=両方止まっているライン

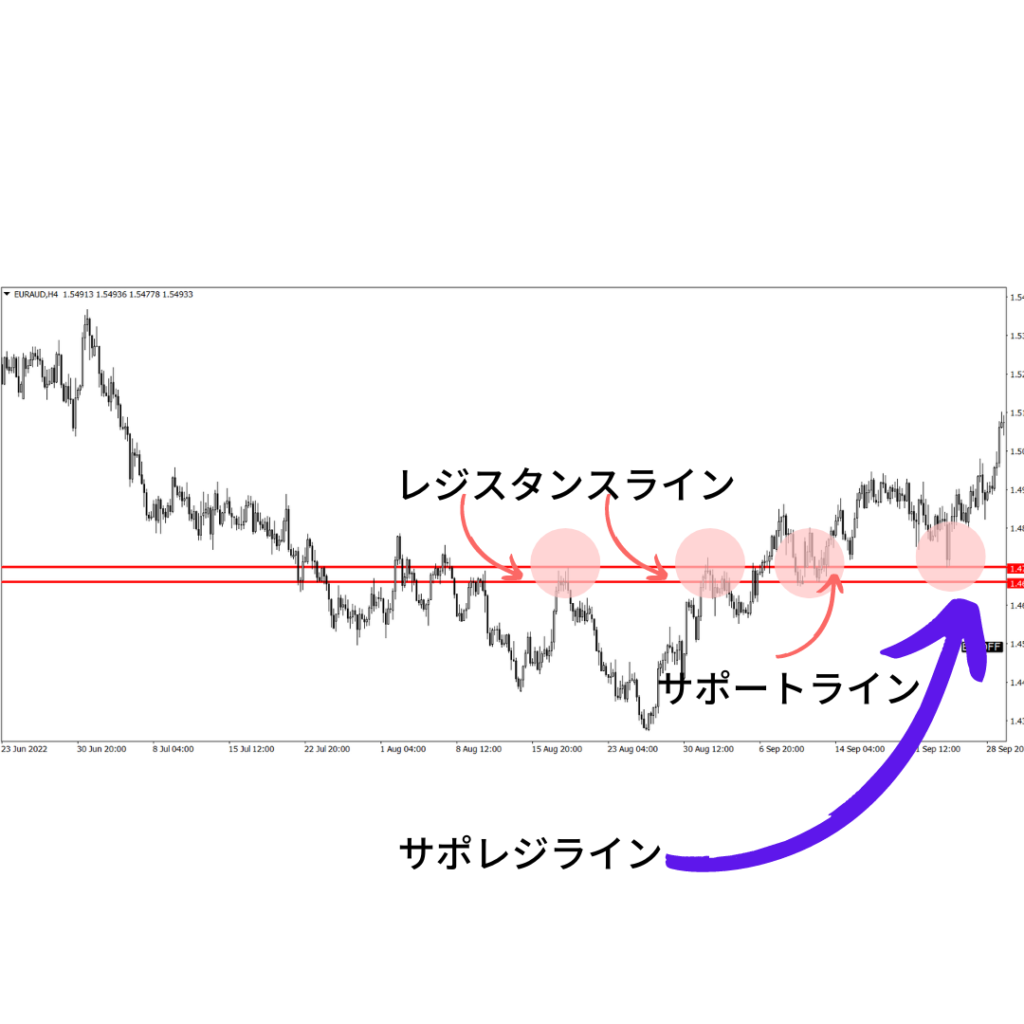

図のように、下から上に止まったポイントでレジスタンスラインとなり、その後、上から下に止まったのでサポートラインとなります。

両方とも止まったため、このラインがサポレジラインに変わるという風になります。

ラインを引くときの注意点

①ヒゲでも実体でもバランスが良い方に引く

②ざっくりと引く

③ゾーンで見る形で引く

④沢山引きすぎない(多くても5本程度)

ラインはあくまでも気にしている価格がどこなのかをあぶりだすことが目的です。そのポイントが、注文が集中しやすい価格になるので、そのライン付近でどうなるかを見ることが大切です。

④ボリンジャーバンド(移動平均線)の使い方

ボリンジャーバンドとは、移動平均線を中心として、その上下には統計学を用いて計算された標準偏差で、±2σ(シグマ)に収まる確率:95.4%と言われています。

ボリンジャーバンド以外にも様々なインジケーターはありますが、そもそもインジケーターはローソク足の価格を元に算出したものであり、後付けでしかありません。よって、ローソク足自体で分析することが一番大事になりますが、補助的に確認する上では活用できるものなので是非参考にして下さい。

また、ボリンジャーバンド以外のインジケーターでも使いやすいもの(MACD、RSIなど)があればそちらでも代用可能です。ここではボリンジャーバンドを使った見方をお伝えします。

ボリンジャーバンドでは、2シグマ(上側が+2σ、下側が-2σ)と20SMA(真ん中の線)を使います。SMAとは単純移動平均線と呼ばれ、ローソク足の終値20本分の平均値になります。

そもそも、チャートは、前述したとおり、大衆心理で動いているため、損切りを巻き込んだり、利益確定が入ることでチャートが波打ちます。

損切りを巻き込む場合、ボリンジャーバンドではどのような形になるでしょうか?

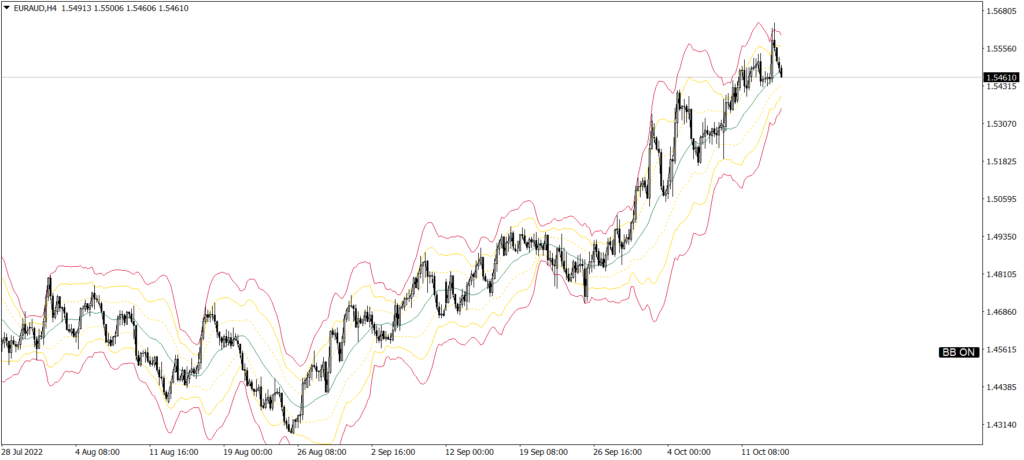

それが図になります。

まず、レンジ(買いと売りが拮抗)している状態からどちらかの損切りラインをブレイクすると損切りを巻き込むため価格が走ります。

では実際に、ダウ理論と水平ライン、ボリバンの考え方を入れてやっていきましょう。

まず、ダウ理論をもとに、安値・高値を見て、トレンド方向を判断します。

そして次に、損切りラインをどこに置いているかを考えます。

最後に損切りを巻き込んだかどうかをボリバンのエクスパンションを見て確認していきます。

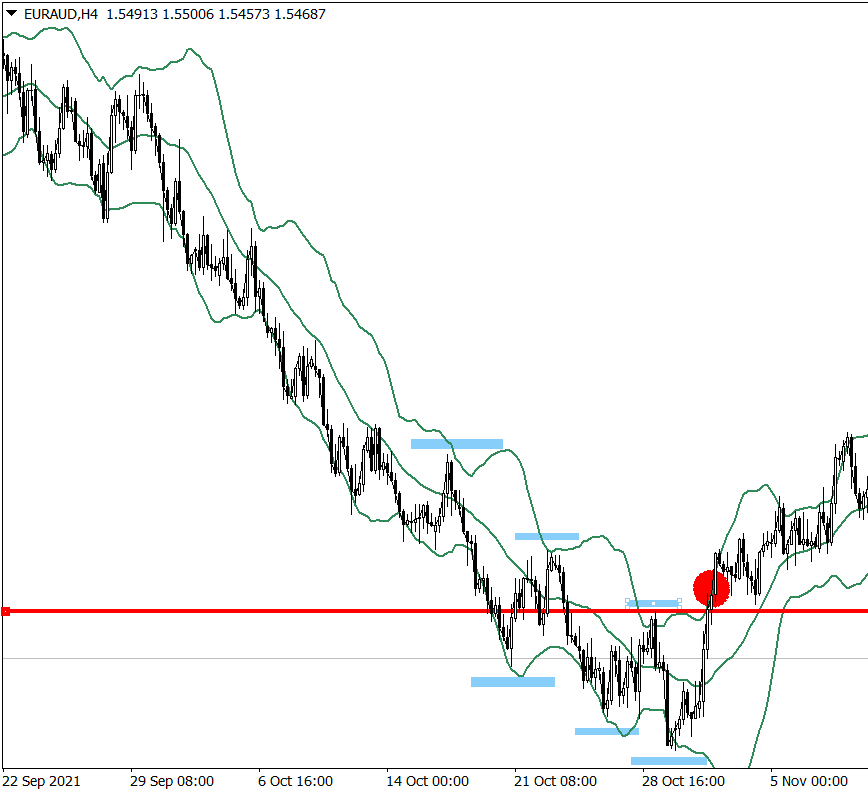

図ではEURAUD4時間足で説明します。

まずダウ理論に基づいて、高値・安値が切り下がっていることを確認し、下落トレンドと判断します。

そこで、高値に損切りを置いていると考えることが出来るので、高値に水平ラインを引きます。

次にボリンジャーバンドを見て、ボリンジャーバンドが横向きからラインを割ったタイミングでエクスパンションしたのを判断します。

そこがエントリータイミングです。

ボリンジャーバンドがスクイーズ(収縮)すると、レンジまたは買いと売りの拮抗が生じ、どちらかに弾けると損切りを巻き込み、一気にあがるということです。

⑤マルチタイムフレーム分析について

マルチタイムフレーム分析とは、3つ以上の時間軸で分析することです。よく単一や2つの時間足で分析している人がいますが、それはよくありません。最低、3つなので必ずチェックしていきましょう。

それでは、具体的な見方の前に、どの時間足を見るべきか?という話ですが、そもそもチャートを動かしている人は誰なのかを考えてみましょう。

答えから言うと、大口の投資家たち。

大口の投資家たちは超スイングトレードで行っています。何千億以上の金額をデイトレやスキャルでは自分で価格を釣り上げてしまい取引出来ないですよね?

超スイングトレードということは、「日足」「週足」「月足」しか見ていないということです。

ということは、大口投資家の

・エントリーポイント

・損切りや利確ポイント

がわかれば、結果的にどこまで価格が来るか? どこで止まる可能性があるか?

が予測できるようになります。

では具体的にどのような手順で分析を行っていくかを見ていきましょう。

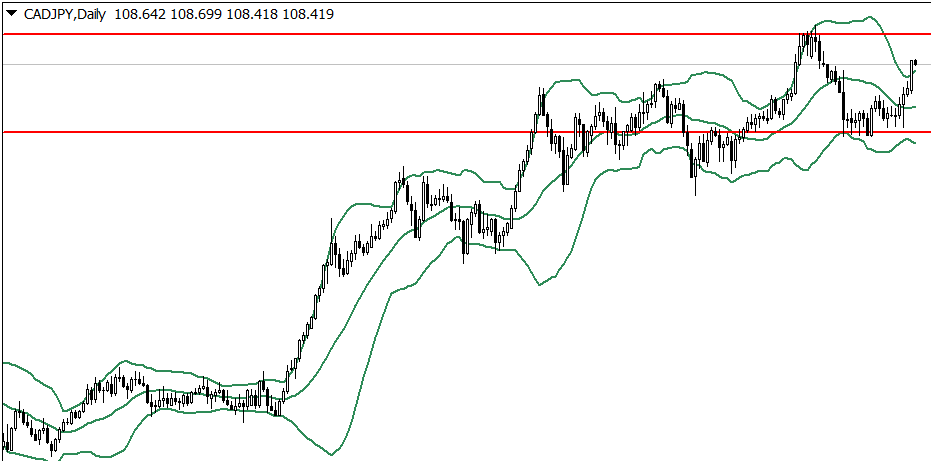

まずは、日足から確認していきます。

①日足の状況を見て、上昇トレンドなのか?下落トレンドなのか?トレンドレスなのか?をダウ理論を元に判断します。

②トレンドが出ていれば、

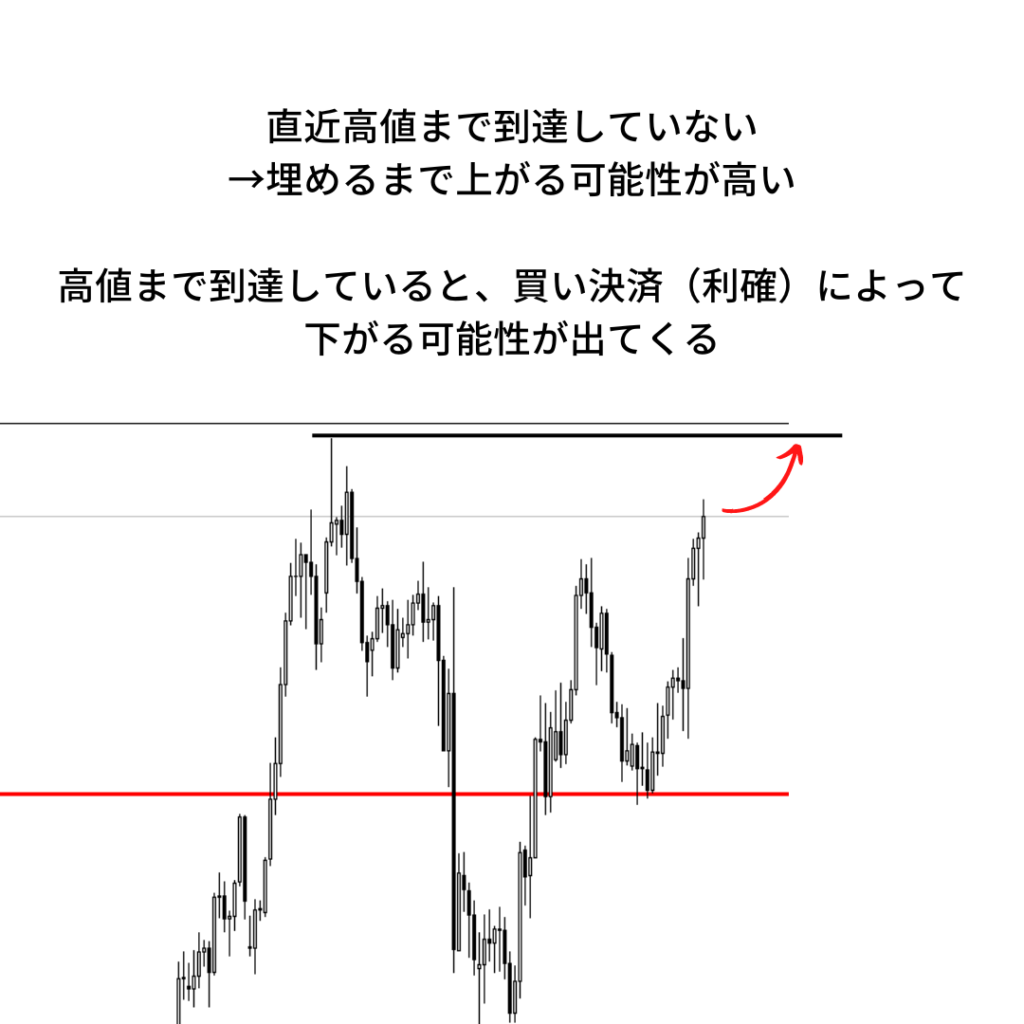

直近高値(または安値)まで空間があるか?もしくは直近高値を超えているか?

を見ていきます。※トレンドレスでもトレードは可能ですが複雑化するので初心者は避けましょう。

③直近高値まで空間がある場合は、日足ベースでそこまで上がる可能性が高いです。

逆に直近高値付近まで、すでに到達している場合は、下買っている人の利確が入り下がる可能性が高いと判断できます。

④空間があれば、その空間を埋めるまで押し目買い。空間を埋めているのであれば、いったんやめる(もしくは逆張り)

⑤そのまま高値(安値)抜けて、バンドウォークを始めた場合は、次の気になるラインまで上がる可能性が出るので、そこまでは上がると判断していく

以上で、概要を解説していきましたが、もっともっと深堀りした内容はブログ記事にて解説していきます。

それでもスキルにしていくには、自分で練習が必要になります。

また、自分でやってみたけど、正しいトレードが出来ているのか不安という方向けに添削サービスも行ってます。

是非添削サービスの概要欄を確認してみて下さいね。